6.7. Competencia en el mercado elĂŠctrico

Competencia efectiva y rivalidad. En sus inicios, la polĂtica de competencia se orientaba a combatir prĂĄcticas anticompetitivas explĂcitas (p.ej., la organizaciĂłn de cĂĄrteles) y conductas monopolĂsticas (p.ej., la imposiciĂłn de precios abusivos o predatorios, estos Ăşltimos con el objetivo de expulsar a competidores del mercado) (ver Competencia y poder de mercado).

Conforme avanza la teorĂa econĂłmica y su aplicaciĂłn al derecho de competencia, a principios del siglo XX, las ideas de Cournot conducen a vigilar los procesos de fusiĂłn entre empresas para evitar la formaciĂłn de oligopolios. Se supone que el oligopolio conduce a precios excesivos siempre que, segĂşn el modelo de Cournot, cada competidor pueda anticipar las cantidades que van a ser ofrecidas por los demĂĄs competidores (esto es, siempre que se compita por las cuotas de mercado y no por los precios).

La incorporaciĂłn de la teorĂa de juegos al anĂĄlisis econĂłmico, a mediados del siglo XX, modifica este enfoque tradicional, afinando la definiciĂłn de comportamientos contrarios a la competencia en un mercado. Bajo esta nueva visiĂłn, existen mĂşltiples situaciones de equilibrio en un mercado (competitivo o no) y resulta imposible predecir cuĂĄl es la que acabarĂĄ ocurriendo si se analizan exclusivamente la estructura del mercado y/o las condiciones de acceso y la difusiĂłn y tratamiento de la informaciĂłn en el mismo.

Unos equilibrios u otros se alcanzan, bĂĄsicamente, como consecuencia de las distintas posibilidades de actuaciĂłn de las empresas (p.ej., decidiendo las inversiones que acometen) que, como todo comportamiento estratĂŠgico, dependen a su vez de las expectativas sobre el comportamiento del resto de los agentes del mercado. AsĂ, los comportamientos anticompetitivos deben identificarse a posteriori, considerando todas las variables y circunstancias que rodean cada mercado y cada situaciĂłn.

Los efectos derivados de la integraciĂłn vertical, la existencia de efectos de red, el poder de comunicaciĂłn e informaciĂłn de las ofertas, la diferenciaciĂłn entre costes hundidos y costes fijos recurrentes, el coste de oportunidad que suponen las decisiones de inversiĂłn (en la medida en que pueden ser consideradas como opciones reales), la diferencia entre costes de escasez, costes de oportunidad y costes variables, etc., (ver FormaciĂłn de precios en el mercado mayorista diario de electricidad) son caracterĂsticas de los mercados que resultan bĂĄsicas para identificar comportamientos contrarios a la competencia.

En sus inicios, la polĂtica de competencia se orientaba a combatir prĂĄcticas anticompetitivas explĂcitas (p.ej., la organizaciĂłn de cĂĄrteles) y conductas monopolĂsticas (p.ej., la imposiciĂłn de precios abusivos o predatorios, estos Ăşltimos con el objetivo de expulsar a competidores del mercado)

En EspaĂąa, los anĂĄlisis que se conocen sobre competencia efectiva en los mercados elĂŠctricos son, bĂĄsicamente, referidos a la evoluciĂłn de la estructura del mercado a travĂŠs del uso de Ăndices de concentraciĂłn (ver Competencia y poder de mercado). Hasta la fecha, incluidos los expedientes de comportamiento en el mercado de restricciones de generaciĂłn (inducidos por un mal diseĂąo de las reglas del mercado), no existen sentencias firmes que hayan trascendido a los medios de comunicaciĂłn y que condenen a las empresas por posibles comportamientos colusivos (acuerdos anticompetitivos), abuso de poder de mercado o falseamiento de la libre competencia por actos desleales contra las empresas de generaciĂłn o comercializaciĂłn de energĂa.

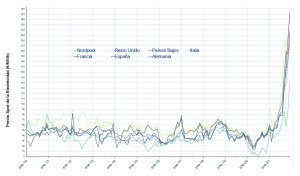

Los precios en el mercado elÊctrico espaùol. El precio del mercado diario espaùol presenta un nivel y un comportamiento similar a los de otros mercados europeos (Figura 624). Como se puede observar, los precios muestran una alta correlación en los distintos mercados.

Figura 6â24. EvoluciĂłn de los precios del mercado diario en varios paĂses europeos desde 2010

.

Fuente: OMEL y elaboraciĂłn propia.

Dentro de la UE, la electricidad no se puede trasladar de unos Estados miembro a otros en grandes cantidades dado el relativamente bajo nivel de interconexiĂłn existente entre muchos de ellos. Sin embargo, la globalizaciĂłn de los mercados de insumos (derechos de CO2, uranio, carbĂłn o gas natural, los cuales ademĂĄs determinan el coste oportunidad del agua embalsada) hace que los precios de todos los mercados necesariamente reflejen un nivel y un comportamiento similar, en la medida en la que no existan impactos locales tales como peajes de acceso a los generadores, impuestos sobre la producciĂłn elĂŠctrica, etc. significativamente distintos.

En cualquier caso, es importante considerar que factores como la eolicidad, la insolaciĂłn o la hidraulicidad, asĂ como los diferenciales de luminosidad y temperatura entre paĂses, son capaces de explicar la mayor parte de las diferencias de precio horarias que se observan entre los distintos paĂses. En definitiva, la evoluciĂłn de los precios de la electricidad en los distintos mercados no parece indicar que existan rentas diferenciales en el mercado espaĂąol respecto a otros mercados europeos, lo que supone un indicio de su competitividad.

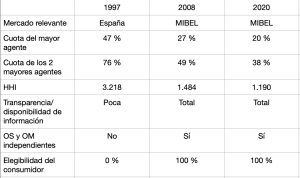

EvoluciĂłn de la estructura del mercado espaĂąol. La Tabla 65 muestra la evoluciĂłn histĂłrica de la estructura del mercado peninsular espaĂąol desde el inicio de la liberalizaciĂłn y la evoluciĂłn de la estructura del mercado ibĂŠrico. Las conclusiones que se pueden extraer son las siguientes:

Tabla 65. EvoluciĂłn de la estructura del mercado espaĂąol e ibĂŠrico peninsular.

.

Fuente: REE, MINETAD y elaboraciĂłn propia.

- El Ăndice de concentraciĂłn HHI (ver Competencia y poder de mercado) del mercado peninsular espaĂąol bajĂł desde 3.218 al inicio de la liberalizaciĂłn (1997) hasta 1.190 en 2020 (considerando la integraciĂłn del mercado ibĂŠrico y el acoplamiento y mejora de la interconexiĂłn con el resto de los mercados europeos). En este sentido, es importante destacar que la ComisiĂłn Europea considera que es improbable que existan problemas de competencia en un mercado con un HHI menor que 2.000.

- Igualmente, la ComisiĂłn Europea considera que es improbable que existan problemas de competencia en un mercado en el que el mayor agente tenga una cuota inferior al 25%.

- A la vista de esto, parece evidente que la estructura del sector elĂŠctrico en EspaĂąa se ha vuelto significativamente mĂĄs competitiva desde el inicio de la liberalizaciĂłn, especialmente si se compara con la evoluciĂłn de otros paĂses del entorno. De hecho, EspaĂąa es el mercado europeo en el que han entrado mĂĄs nuevos competidores en generaciĂłn y en el que mĂĄs ha caĂdo la cuota de los mayores generadores. A la vista de la significativa reducciĂłn de los Ăndices de concentraciĂłn, la ComisiĂłn Europea reconociĂł en el âBenchmarking Reportâ publicado en marzo de 2010, que situaba ya a EspaĂąa entre el grupo de paĂses de menor concentraciĂłn de mercado en electricidad, seĂąalando la evoluciĂłn a la baja respecto a los datos de aĂąos anteriores.

- Esto es mĂĄs relevante cuando se constata que existe una enorme competencia entre las empresas que fijan precios. En el aĂąo 2020 estaban registrados 108 sujetos del mercado como agentes productores. Aunque muchos de ellos pertenecen al mismo grupo empresarial, el hecho de que la CNMC supervise que todos ellos realizan ofertas de venta de electricidad a coste de oportunidad implica una elevada rivalidad.

- La competencia en el mercado ibĂŠrico mayorista (MIBEL) estĂĄ supervisada por la ComisiĂłn Nacional de Mercados y Competencia (CNMC) espaĂąola. El mercado a plazo de OMIP es supervisado por la ComisiĂłn de Mercados de Valores Mobiliarios (CMVM) portuguesa. A ello hay que aĂąadir a ACER en su funciĂłn de supervisor definida en el REMIT (Regulation on Wholesale Energy Market Integrity and Transparency). La probabilidad de que comportamientos anticompetitivos sean detectados es prĂĄcticamente total, tanto en el mercado fĂsico como en el financiero, lo cual crea un fuerte desincentivo a que ĂŠstos sean puestos en prĂĄctica por parte de los agentes.

- Por otro lado, la transparencia de la informaciĂłn que genera el mercado espaĂąol (importante para que los nuevos entrantes no estĂŠn en desventaja respecto a los ya establecidos) ha sido reconocida por la propia ComisiĂłn Europea como una de las mĂĄs elevadas de la UniĂłn Europea (basta consultar los numerosos informes existentes en las webs pĂşblicas de OMEL y en REE). Esta transparencia permite, ademĂĄs, aumentar la supervisiĂłn de los mercados, que tambiĂŠn es realizada por todos los competidores, los cuales pueden denunciar comportamientos anticompetitivos de sus rivales. En la mayorĂa de los mercados elĂŠctricos internacionales no existe un nivel de acceso a la informaciĂłn comparable. En todo caso, esta transparencia serĂĄ incluso mayor con la puesta en prĂĄctica del REMIT.

- El hecho de que las dos instituciones (Operador del Mercado y Operador del Sistema) no tengan en su accionariado influencia de ningĂşn agente del mercado, aumenta tambiĂŠn el nivel de competencia. Es evidente que esta situaciĂłn no existe en otros sectores econĂłmicos en el entorno espaĂąol.

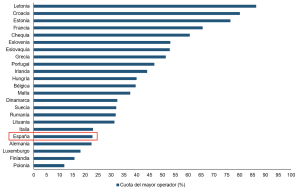

De hecho, las cifras indican que muy pocos paĂses de la UniĂłn Europea pueden mostrar una evoluciĂłn hacia una situaciĂłn de mayor competencia similar a la del mercado espaĂąol. AsĂ, tal como se muestra en la Figura 625, son muy pocos los Estados miembros en los que la cuota de mercado del principal generador sea inferior a la que presenta el mercado espaĂąol.

Figura 625. ComparaciĂłn del nivel de concentraciĂłn en el sector elĂŠctrico en distintos paĂses da la UE en 2019.

cFuente: Eurostat.

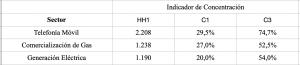

Asimismo, el nivel pro-competitivo de la estructura del sector elĂŠctrico espaĂąol es igualmente significativo en comparaciĂłn al de otros sectores de la economĂa abiertos a la competencia. El anĂĄlisis de los indicadores bĂĄsicos de competencia en el mercado muestra que parece injustificada la percepciĂłn de falta de competencia en el sector de generaciĂłn de electricidad en comparaciĂłn con otros sectores productivos (Figura 626).

Tabla 626. ComparaciĂłn del nivel de concentraciĂłn de la actividad de generaciĂłn de electricidad con otros sectores econĂłmicos en competencia en EspaĂąa, en 2020.

Fuente: ElaboraciĂłn propia a partir de informes sectoriales de competencia, CNMC.

SegĂşn los informes sectoriales de competencia publicados por la CNCM, como consecuencia de la situaciĂłn de excesos de oferta de electricidad que se viene registrando desde 2009, ningĂşn generador tiene una condiciĂłn de especial pivotalidad.

El nivel de concentraciĂłn y/o la pivotalidad de los agentes son indicadores preliminares y orientativos del grado de competencia, no siendo condiciones necesarias, ni suficientes, para el ejercicio de poder de mercado en la generaciĂłn elĂŠctrica. Sin embargo, el informe destaca que se mantiene la diferenciaciĂłn entre nuevos agentes entrantes e incumbentes en cuanto al grado de integraciĂłn vertical.

Todo lo anterior implica que, debe realizarse un diagnĂłstico correcto, ya sea basado en la nueva estructura de mercado o en comportamientos reales de los agentes previamente a plantear intervenciones sobre el sector elĂŠctrico espaĂąol para poder valorar si son necesarias y eficientes. Para ayudar en esta valoraciĂłn, puede ser interesante reflexionar si tiene sentido llegar a plantear dichas intervenciones en otros sectores de la economĂa espaĂąola con una estructura, a priori, menos competitiva.

Competencia en la reforma de precios. En los mercados elĂŠctricos de corto plazo, en los que se envĂan ofertas de compra y venta para cada una de las horas del dĂa, el precio se forma por la intersecciĂłn de la curva de oferta y demanda (ver FormaciĂłn de precios en el mercado mayorista diario de la electricidad). AsĂ, las tecnologĂas relevantes en tĂŠrminos de competencia a la hora de fijar el precio del mercado serĂan fundamentalmente los ciclos combinados y la hidrĂĄulica, y en menor medida, las renovables (ver TecnologĂas y costes de la generaciĂłn elĂŠctrica).

(1) Los comienzos de la polĂtica de competencia suelen referirse a la Ley Sherman de 1890 en EEUU.

(2) Presencia simultĂĄnea en las sucesivas etapas de la cadena de valor de un mismo sector.

(3) Un efecto de red consiste en que el valor de un bien para un consumidor aumenta con el nĂşmero de consumidores de ese bien.

(4) SeĂąalizaciĂłn de posibles colaboraciones a competidores (colusiĂłn) a travĂŠs de los niveles de precios y cantidades ofertadas.

(5) Costes hundidos son aquellos costes que, una vez se incurre en ellos, no se puede modificar su nivel. Por ejemplo, el coste de un billete de aviĂłn sin opciĂłn de reembolso se convierte en un coste hundido pues, aunque el billete no se utilice, no se podrĂĄ modificar. Costes fijos recurrentes son aquellos en los que se incurre periĂłdica e independientemente de la cantidad producida una vez realizada la inversiĂłn.

(6) Ver, por ejemplo, el Informe 1/08 de la CNE âInforme de valoraciĂłn preliminar sobre las subastas de emisiones primarias de energĂa y CESURâ, aprobado por el Consejo de la CNE el 22 de febrero de 2008.

(7) Ver, por ejemplo, los expedientes 552/02, 601/05 y 602/05 del Tribunal de Defensa de la Competencia. Los expedientes se resolvieron declarando un abuso de posiciĂłn dominante por ofertar en el mercado diario con precios encaminados no a su casaciĂłn, sino a generar en situaciĂłn de restricciones tĂŠcnicas. En opiniĂłn de las empresas demandadas, estos expedientes fueron originados por un incorrecto diseĂąo del mercado, el cual fue, de hecho, modificado en 2005. El problema consistĂa en que se utilizaban las ofertas hechas por las centrales al mercado diario para resolver las restricciones. Dado que los costes de las centrales eran diferentes en ambos casos (bĂĄsicamente porque operar en restricciones podrĂa suponer arrancar la central para unas pocas horas y no para las 24 horas con las que se configuran las ofertas para el mercado diario, lo cual tiene un coste muy elevado), se introducĂa una distorsiĂłn a la hora de ofertar las centrales. De hecho, tanto la entonces CNE como los agentes identificaron el problema al poco de crearse el mercado (1998) y solicitaron cambios en la regulaciĂłn para resolverlo, aunque ĂŠste no fue modificado hasta 2005. Tras diversas vicisitudes jurĂdicas, el Tribunal Supremo resuelve en enero de 2010 la anulaciĂłn definitiva de las sanciones para los primeros casos denunciados de noviembre de 2010, reconociendo la validez de los argumentos de las empresas. La doctrina del Tribunal Supremo ha sido de aplicaciĂłn en expedientes abiertos con posterioridad a ĂŠstos.

(8) Ver DG COMP (2004), âCommission Notice â Guidelines on the assessment of horizontal mergers under the Council Regulation on the control of concentrations between undertakingsâ 28 de enero.

(9) Ver Benchmarking Report.

(10) La ComisiĂłn Europea, en el âDG Competition Report on Energy Sector Inquiryâ (enero de 2007), incluye cifras sobre el nĂşmero de asuntos investigados sobre los que los Estados miembro publican informaciĂłn. EspaĂąa se encuentra en segundo lugar, tras el Reino Unido.

(11) Ver Reglamento 1227/2011/UE.

(12) HHI es el Ăndice Herfindahl-Hirschman. C1 refleja la cuota de mercado del principal operador. C3 refleja la cuota de mercado de los tres primeros operadores, conjuntamente.